Требуется ли сдача отчета по форме 6-НДФЛ за год? 6 ндфл кто сдает

Куда сдавать 6 НДФЛ, кто и когда должен подавать расчет по форме 6 НДФЛ

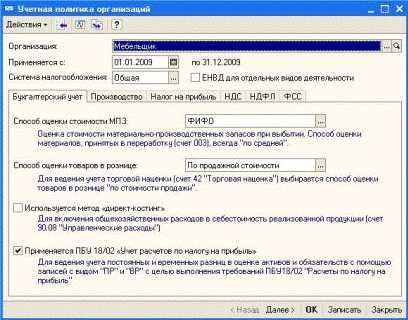

Каждое предприятие, имеющее в своём штате наемных работников, выступает в роли налогового агента по подоходному налогу. С 2016 года они обязаны отчитываться по форме 6 НДФЛ. Кому это необходимо?

Какую форму имеет данный отчет

У отчетности по НДФЛ есть несколько принципиальных отличий от отчетов по всем другим налогам. Это:

- Совмещение разной информации – суммарной и календарной;

- в первом разделе сведения показываются нарастающим итогом с начала календарного года, а во втором разделе с поквартальной градацией.

Ориентируясь на это, можно предположить, что отчетность 6 НДФЛ – это декларация, но при более тщательном изучении – это справка. Однако, это ни то, ни другое. Согласно п. 1 ст. 80 НК РФ, это расчет налогового агента.

Кому необходимо отчитываться

Кто сдает 6 НДФЛ? Отчитываться перед ФНС по такой форме должны все субъекты экономической деятельности, имеющие официально трудоустроенных работников, то есть, выступающих в качестве налоговых агентов по НДФЛ.

Кто должен сдавать? К таковым относятся:

- Юридические лица и индивидуальные предприниматели, которые зарегистрированы в России и здесь же осуществляют свою деятельность;

- подразделения иностранных предприятий, имеющие официальных статус обособленных, согласно законодательству РФ;

- обособки российских компаний.

На заметку! Периодичность сдачи – каждый квартал, сведения подаются нарастающим итогом.

Сроки сдачи отчетности

Отчетность необходимо предоставлять ежеквартально, в строго установленные сроки. За несоблюдение этих сроков и периода сдачи налогоплательщику грозит налоговая ответственность в виде штрафа.

До какого числа сдача? Предоставляется расчет 6 НДФЛ:

- За 1-ый квартал – до 30. 04;

- за 2-ой квартал – до 31. 07;

- за 3-ий квартал – до 31. 10;

- за текущий календарный год – до 01. 04 следующего года.

Куда надо сдавать отчет

В России иметь наемных работников могут как юридические лица, так и индивидуальные предприниматели. В зависимости от этого зависит и место сдачи отчетности.

Куда сдавать 6 НДФЛ? По общему правилу, действующему для всех субъектов экономической деятельности, сдавать налоговую отчетность, в том числе и по форме 6 НДФЛ, необходимо по месту постановки на налоговый учет.

Но есть и исключения из этого правила. Куда сдается данный отчёт? В таблице ниже представлены эти нюансы:

| Место получения дохода наемными работниками | Место сдачи отчетности |

| Головная организация | Предоставлять в ИФНС по месту ее учета |

| Обособленное подразделение | По месту нахождения обособки |

| Одновременно и в головном офисе, и в обособленном подразделении | По месту постановки на налоговый учет головной организации и в налоговую по месту нахождения обособленного подразделения |

| Обособка, находящаяся вместе с головной организацией в одном муниципальном образовании, но относящееся к разным ФНС | ИФНС в налоговую по месту постановки на налоговый учет в качестве налогоплательщика |

| Обособка крупного налогоплательщика | Есть выбор. Можно сдавать:

|

| ИП, применяющее ЕНВД или ПСН | По месту учёта осуществления деятельности, облагаемой ЕНВД или ПСН. |

Также есть некоторые тонкости при совмещении предпринимателем 2-ух режимов – вмененного и упрощенного.

На заметку! Для дачи любого налогового отчета действует правило — сдавать отчет нужно по месту основного учета. Но так как происходит законное совмещение режимов, таких мест может быть несколько. Потому подготовить нужно несколько отчетов (как минимум 2).

Это:

- Первый отчет, который компания подает о исчисленном и уплаченном подоходном налоге по тем работникам, которые заняты в видах деятельности, переведенных на УСН, предоставляется по месту регистрации ИП, то есть, по месту жительства гражданина, зарегистрированного в качестве предпринимателя;

- второй отчет по сотрудникам, работающим в сфере применения вмененного режима налогообложения. Необходимо сдать данный отчет по месту осуществления деятельности.

Кроме того, нужно учесть тот факт, что расчет по форме 6 НДФЛ должен быть правильно заполнен. Для этого необходимо соблюсти правила:

- 1 ячейка – 1 цифра;

- для бумажного носителя надо использовать только черный или синий цвет чернил. Не допускается использование корректоров, а также наличие помарок, ошибок и зачеркиваний;

- заполнять форму 6 НДФЛ в электронном варианте можно лишь с использованием шрифта Courier New высотой 16–18 пунктов;

- юридическое лицо должно поставить печать.

Заключение

Ежеквартальная сдача отчетности по форме 6 НДФЛ является обязанностью каждого налогового агента. За манкирование этой обязанностью на налогового агента накладывается штраф.

ndflexpert.ru

Зачем ввели форму 6-НДФЛ

Налоговые агенты привыкли ежегодно сдавать в налоговую службу форму 2-НДФЛ. Делают они это всегда не позже 1 апреля, отчитываясь за предыдущий год. С начала 2016 года появилось серьезное нововведение: кроме обычной отчетности бизнес обязали подавать и еще один обязательный документ – по форме 6-НДФЛ. Так, для чего ввели 6-НДФЛ? Зачем ее используют?

Зачем нужна

Напомним, что этот расчет выступает дополнением к действующей справке 2-НДФЛ. А форма 6-НДФЛ содержит данные о том, сколько средств налога было начислено и удержано с работников в пользу госбюджета.

В отличие от 2-НДФЛ, новая отчетность отображает информацию не по каждому сотруднику, а по всей организации. Сдают ее каждый квартал отчетного года.

Увеличение контроля налоговых инспекторов над составлением отчетности, сдаваемой предпринимателями и организациями, – вот для чего нужна 6-НДФЛ. С ее помощью ответственные лица проверяют следующие параметры:

- правильно ли заполнен документ;

- в полной ли мере отражена необходимая информация;

- в установленные ли сроки налоговый агент исчислил и удержал из зарплаты и т. п. сотрудников НДФЛ.

По этим данным инспекторам значительно легче установить, вовремя ли причитающиеся бюджету средства агент передал в казну. Также см. «Рекомендации по заполнению формы 6-НДФЛ».

Где взять

6-НДФЛ была введена налоговой службой России. Вся информация о ней есть в приказе, принятом 14.10.2015 года. Форма расчета – едина. Если налоговый агент не знает, где взять 6-НДФЛ, ему необходимо обратиться к этому нормативному документу. А именно – к его первому приложению.

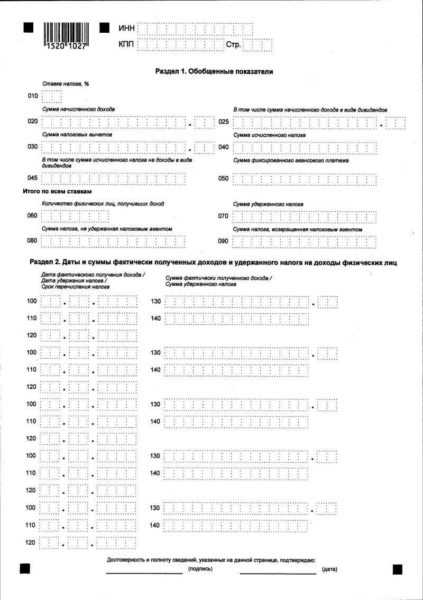

Новая отчетность содержит несколько частей:

| Часть | Пояснение |

| Титульный лист | Он нумеруется как страница 001 |

| Первый раздел | В нем отображают общие показатели по организации, ИП |

| Второй раздел | Здесь указывают конкретные даты: когда и в каком размере были получены доходы и удержан с них НДФЛ |

Скачать бланк отчетности и ознакомиться с правилами заполнения можно на нашем сайте здесь: https://buhguru.com/dokumenty/forma-6-ndfl.html

Кто сдает

Сдача 6-НДФЛ – обязанность налоговых агентов. Речь идет о тех, на чей бизнес работают наемные сотрудники. Это касается следующих категорий работодателей:

- ИП;

- организации.

Проверка правильности действий налоговых агентов – вот зачем придумали 6-НДФЛ. Данную отчетность сдают в налоговую инспекцию по месту ведения деятельности. ИП делают это по месту своей регистрации.

Также см. «Сдают ли ИП 6-НДФЛ».

Когда сдавать

6-НДФЛ нужно сдавать в налоговую службу до окончания месяца после каждого квартала, если срок не выпадает на выходной или праздничный день.

Общую информацию за год представляют, как и 2-НДФЛ, до 1 апреля года, идущего за отчетным.

Также см. «6-НДФЛ: сроки сдачи».

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

buhguru.com

НДФЛ - что это такое, новая отчетность для всех работодателей, форма в 2018 году

Все индивидуальные предприниматели, а также организации-работодатели в 2018 году обязаны формировать не только стандартную отчетность, но также декларацию в новой форме – 6-НДФЛ.

Данный документ является новым проектом. Заполнять его необходимо будет с 2018 года.

При этом вся информация, касающаяся сдачи и заполнения данной формы, размещается на официальном ресурсе Федеральной налоговой службы в интернете.

Распространяется действие нового законодательства только на те ИП и организации, которые являются работодателями и заключают соответствующий договор со своими наемными работниками.

Все физические лица, резиденты РФ и не являющиеся ими, получающие доход на территории страны, обязаны платить НДФЛ.

Налоговая ставка колеблется в зависимости от юридического статуса налогоплательщика, а также вида его доходов. Также в обязанности вменяется вести строгую отчетность касательно данного налога.

Ежегодно законодательство реформируется и совершенствуется. Одним из последних новшеств является новая форма 6-НДФЛ.

Чтобы не возникало каких-либо проблем с налоговой службой, должностному лицу, занимающемуся составлением его, требуется ознакомиться со следующими важными вопросами:

- определение;

- кто должен отчитываться;

- законные основания.

Определение

Справка по форме 6-НДФЛ формируется для того, чтобы индивидуальный предприниматель или же организация-работодатель могли отчитаться за доходы нанятых физических лиц.

Данный документ в обязательном порядке в установленные сроки подается в Федеральную налоговую службу. Сам проект 6-НДФЛ присутствует на специальном Едином портале нормативных актов.

В первый раз отчитываться в такой форме необходимо за I квартал 2018 года. Но в то же время не следует забывать, что обязанность отчитываться декларацией 2-НДФЛ у всех плательщиков налога на доходы физических лиц также остается.

Данные справки требуется подавать в аналогичные сроки – за последний год. Сроки сдачи отчетности 6-НДФЛ в 2018 году выглядят следующим образом:

| Первый квартал | Не позже 30.04 |

| За шесть месяцев | Не позже 30.07 |

| За девять месяцев | Не позже 30.10 |

| По итогам года | Не позже 01.04 календарного года, который следует сразу за отчетным периодом |

Кто должен отчитываться

Самый важный вопрос, на который необходимо знать ответ всем ИП и организациям-плательщикам НДФЛ – кто должен отчитываться декларацией 6-НДФЛ перед налоговой службой?

В 2018 году данная обязанность появляется у всех ИП, предприятий, заключающих договора с физическими лицами.

Также следует помнить, что физические лица, вступающие в отношения работодатель-работник с лицами с аналогичным статусом, также обязаны подавать 6-НДФЛ и другую отчетность.

Какие сроки уплаты НДФЛ юридическими лицами установлены в 2018 году смотрите в статье: сроки уплаты НДФЛ.Как быть налоговому агенту по НДФЛ при аренде у физического лица, читайте здесь.

В справке по форме 6-НДФЛ обозначается весь налог на доходы физических лиц в целом, 2-НДФЛ – по каждому сотруднику отдельно.

Если численность сотрудников компании составляет менее 25 человек, то допускается сдавать 6-НДФЛ на бумаге.

Если же количество работников более этого предела, то документы обязательно должны формироваться в электронном виде.

Законные основания

Основанием для уплаты самого налога на доходы физических лиц является ст.№217 НК РФ.

В перечень доходов, которые в обязательном порядке облагаются НДФЛ, входит не только заработная плата, но также отпускные, премии и другие выплаты работодателя в пользу своего сотрудника.

Длительность отчетного периода и налогового полностью совпадает – она составляет всего один год. Отчетность формата 6-НДФЛ на сегодняшний день ввел Федеральный закон №113-ФЗ от 02.05.15 г.

Согласно ему, ежеквартальную отчетность необходимо сдавать всем налоговым агентам, имеющим в своем штате любое количество работников. Разработчиком проекта 6-НДФЛ является сама Федеральная налоговая служба.

Именно поэтому стоит относиться к сдаче и формированию отчетность максимально внимательно. Так как какие-либо ошибки или же неточности будут в любом случае обнаружены проверяющим инспектором.

Формирование новой отчетности 6-НДФЛ представляет собой процесс простой, но имеющий некоторые важные нюансы. Соблюдение их крайне необходимо.

Всем, кто имеет отношение к составлению справки рассматриваемой формы, важно ознакомиться со следующими аспектами:

- где взять бланк документа?

- какой расчет необходимо вести?

- порядок формирования формы;

- пример заполнения.

Где взять бланк документа

Бланк рассматриваемого типа необходимо сдавать только в главный офис налоговой службы. Отправлять документы в различные инспекции подразделений нет необходимости.

Сам незаполненный документ можно получить различными способами:

Важно помнить, что бланк должен быть составлен правильно и не отличаться от регламентированного законодательством. В противном случае налоговики могут попросту не принять его.

Тем самым сроки сдачи будут сорваны, придется формировать уточнение. Не стоит допускать подобных ситуаций во избежание траты времени.

Какой расчёт необходимо произвести

Также не менее важно полностью верно осуществить все расчеты, которые присутствуют в документе рассматриваемого типа.

Сам расчет 6-НДФЛ выглядит следующим образом — раздел №1:

| строка №010 | Код бюджетной классификации, обозначающий назначение НДФЛ |

| строка №020 | Действительный код ОКТМО, присвоенный территории, на которой находится сам сдающий отчетность индивидуальный предприниматель или же компания |

| строка №030 | Полная величина НДФЛ, которая обязательно рассчитывается нарастающим итогом |

| строка №040 | Обозначается суммарное количество лиц, которые получают доход |

Раздел №2 – обозначаются конечные суммы полученного физическими лицами дохода, а также учтенного НДФЛ (при обложении доходов по разным ставкам необходимо выполнить заполнение раздела по каждой индивидуально):

| строка №050 | Величина ставки по налогу на доход (если различны, то указываются все) |

| строка №060 | Обозначается код дохода, необходимо использовать «коды доходов» |

| строка №070 | Сумма начисленного дохода, который выбирается по коду |

| строка №080 | Вписывает кодировка конкретного вычета (из специального перечня «коды вычетов») |

| строка №090 | Обозначается вся сумма вычета, но при этом обязательно уменьшенная соответствующим образом |

Также в расчёте следует указать следующие итоговые данные:

| строка №110 | Суммарная величина дохода |

| строка №120 | Общая сумма вычетов |

| строка №130 | Общая величина доходов, которая применяется при вычислении налогового сбора НДФЛ (представляет собой разницу между строками №110 и №120) |

| строка №140 | Суммарная величина НДФЛ по всем работникам |

Раздел №3 – рассматриваются все разновидности каких-либо налоговых вычетов, представленных организацией (стандартные, имущественные, инвестиционные и иные):

| строка №160 | Обозначается код вычета (берется из специального Справочника) |

| строка №170 | Прописывается величина вычетов – нарастающим итогом на начало налогооблагаемого периода |

Раздел №4 – указываются без копеек все выплаченные физическим лицом доходы, а также удержанный НДФЛ:

| строка №180 | Выбирается из специального справочника и прописывается «код дохода» |

| строка №190 | Обозначается дата перечисления на счет работника дохода |

| строка №200 | Величина начисленного дохода |

| строка №220 | Суммарная величина удержанного налогового сбора |

Порядок расчета необходимо строго соблюдать. И следить за отсутствием ошибок – так как при наличии всего одной декларация 6-НДФЛ будет неверна. Так как в каждом следующем разделе применяются данные из предыдущего расчета.

Порядок формирования формы

Рассматриваемый документ состоит из следующих листов:

| Титульного | Ознакомительный |

| №1 | Величина удержанного налога НДФЛ |

| №2 | Расчёт исчисленного налогового сбора НДФЛ |

| №3 | Вычеты налоговые |

| №4 | Величина перечисленного дохода, а также удержанного НДФЛ |

Случается, что всю необходимую информацию на стандартном количестве страниц по какой-то причине уместить не получается.

В такой ситуации можно добавить ровно столько листов, сколько требуется для размещения в 6-НДФЛ всей необходимой информации. Показатели итогового типа приводятся на последнем листе.

Когда все страницы полностью заполнены и данный документ полностью заполнен, можно сложить все листы в одну стопку, после чего пронумеровать их следующим образом: 001, 002, … 00n.

Важно помнить — если какие-либо платежи компания/индивидуальный предприниматель не свершают, то необходимо прописать в соответствующих полях цифру 0.

Пустых разделов быть ни в коем случае не должно. Это также воспринимается проверяющими инспекторами как ошибка.

Пример заполнения (образец)

Несмотря на простоту заполнения документа рассматриваемого типа, при выполнении данной операции в первый раз велика вероятность сделать ошибку.

Именно поэтому лучше всего заранее ознакомиться с верно заполненным образцом-примером. Оформив 6-НДФЛ таким способом, можно избежать каких-либо типичных недочетов.

Депозитарии могут выполнять функцию налоговых агентов. Они обязаны осуществлять расчет, удержание и выплату НДФЛ с доходов, которые имеются у физических лиц.

Все особенности, которые необходимо учитывать депозитариям при заполнении 6-НДФЛ, обозначаются в следующих документах:

Процесс получения дохода от какой-либо деятельности, связанной с ценными бумагами, в обязательном порядке облагается НДФЛ.

Форма отчетности 6-НДФЛ заполняется достаточно просто, но при этом данный процесс имеет множество нюансов.

Если заполнение осуществляется в первый раз, то лучше всего обратиться за помощью к специалистам, подрядным организациям.

Таким образом, можно будет избежать излишнего внимания со стороны Федеральной налоговой службы.

buhonline24.ru

Требуется ли сдача отчета по форме 6-НДФЛ за год?

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяСдача отчета 6-НДФЛ за год — является ли она обязательной? Рассмотрим, как связаны установленная периодичность этого отчета и продолжительность налогового периода по налогу, которому посвящен отчет.

Налоговый период и виды отчетности по НДФЛ

Нужно ли сдавать сводную отчетность по НДФЛ по итогам года?

Итоги

Налоговый период и виды отчетности по НДФЛ

НК РФ (ст. 216) для НДФЛ устанавливает налоговый период, равный году, и не делит этот период на отчетные. Налоговый период — это тот промежуток времени, за который формируется налоговая база для расчета налога (п. 1 ст. 55 НК РФ), т. е. налоговая отчетность.

НДФЛ — налог, рассчитываемый индивидуально для каждого физлица, являющегося либо наемным работником, либо самозанятым лицом. И налоговая отчетность, отражающая весь процесс формирования налоговой базы по каждому из этих лиц, формируется и сдается в налоговый орган только по окончании налогового периода. Используются для этого следующие формы:

- 2-НДФЛ — в отношении наемных работников;

- 3-НДФЛ — для самозанятых лиц.

Между тем платежи по налогу делаются не только по завершении налогового периода, но и в течение его. При этом процесс уплаты промежуточных платежей самозанятыми лицами давно находится под контролем ИФНС (пп. 7–10 ст. 227 НК РФ), выставляющей этим лицам уведомления на уплату авансов, суммы налога в которых отражаются либо в соответствии с доходами, имевшими место в прошедшем году, либо согласно плановым начислениям, сделанным самим плательщиком (форма 4-НДФЛ).

А вот контролировать своевременность уплаты налога работодателями (налоговыми агентами), обязанными делать перечисления в связи с каждой выплатой работнику дохода (п. 6 ст. 226 НК РФ), до 2016 года было невозможно до момента проведения выездной проверки. Именно с целью текущего контроля за уплатой и создана отчетность 6-НДФЛ, посвященная отражению обязательных дат платежей и сумм налога, относящихся к ним, а процедуру расчета налоговой базы приводящая в виде сводных цифр, являющихся для этой формы справочными.

Таким образом, отчет 6-НДФЛ нельзя считать налоговой отчетностью. Она представляет собой вспомогательный документ, отражающий в себе сведения, необходимые для осуществления налогового контроля.

О том, что влечет за собой нарушение сроков оплаты НДФЛ, читайте в материале «Какая ответственность предусмотрена за неуплату НДФЛ?».

Нужно ли сдавать сводную отчетность по НДФЛ по итогам года?

Однако всё вышеизложенное не делает форму 6-НДФЛ необязательной. Необходимость ее регулярной сдачи закреплена в п. 2 ст. 230 НК РФ.

Подается эта отчетность ежеквартально на бланке, включающем помимо титульного листа 2 специальных раздела. Первый из них заполняется обобщенными сведениями о расчете налога за период с начала года до завершения очередного квартала и справочными данными о суммах удержанного, начисленного, неудержанного и возвращенного НДФЛ. Второй раздел отведен для указания дат попадающей на последний квартал периода обязательной уплаты налога и подлежащих уплате в эти сроки сумм.

То есть данные первого раздела формируются нарастающим итогом за налоговый период, и последним отчетом в этом периоде становится отчет за год, сдать который нужно будет в тот же срок, что и налоговую отчетность по удержанному налогу в отношении наемных работников.

Итак, нужно ли сдавать 6-НДФЛ за год? Безусловно, нужно! И не только сдавать, но еще и сверить перед сдачей попавшие в него цифры с данными другой отчетности! И в первую очередь, со сведениями, отраженными в справках формы 2-НДФЛ.

О том, что еще можно проверить в 6-НДФЛ, читайте в статье «Контрольные соотношения для проверки формы 6-НДФЛ».

Итоги

Отчетность, создаваемая на бланке формы 6-НДФЛ, не является налоговой отчетностью, а представляет собой дополнительную информацию, необходимую ИФНС для проведения контроля. Тем не менее она обязательна для сдачи и формируется поквартально с включением в один из ее разделов сведений с начала года. Последний отчет, созданный за период, совпадающий с налоговым, содержит в этом разделе данные, коррелирующие с персональными сведениями, сдаваемыми в виде справок 2-НДФЛ.

nalog-nalog.ru